گاما اسکالپینگ

گاما اسکالپینگ یک استراتژی است که توسط معامله گران آپشن اجرا می شود.معامله گر سعی می کند با خرید و فروش سهام پایه در یک بازه زمانی کوتاه، سود کمی به دست آورد.

دو دسته از اختیار معامله ها وجود دارد: اختیار فروش و اختیار خرید ها.یک قرارداد اختیار فروش به دارنده خود این توانایی را می دهد که سهام را با قیمت معینی به نام اعمال قیمت بفروشد.یک قرارداد اختیار خرید به دارنده این امکان را می دهد که سهام را با قیمت اعمال خریداری کند.خرید هر دو اختیار خرید و اختیار فروش برای یک سهام پایه یکسان و با قیمت اعمال یکسان، استراتژی خرید استرادل نامیده می شود.گاما اسکالپینگ توسط سرمایه گذارانی استفاده می شود که یک استراتژی استرادل خریداری کرده اند تا از نوسانات موقت در بازار استفاده کنند.

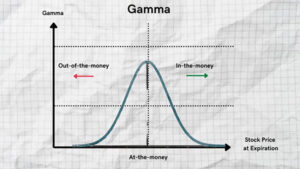

اختیار معامله ها معیارهای مختلفی دارند که اثرات عوامل بازار را بر ارزش آنها توصیف می کند.یکی از اینها دلتا است که میزان تغییر قیمت اختیارمعامله(پرمیوم) را با توجه به میزان تغییر قیمت دارایی پایه اندازه گیری می کند.گامای یک اختیار معامله اندازه گیری میزان تغییر دلتا است.اختیار معامله های استاندارد دارای گامای مثبت هستند.

دارندگان استرادل از تغییرات بازار در هر جهت سود می برند.با این حال، سود مشروط به تداوم تغییر در بازار تا تاریخ انقضای اختیارات است، آن زمان است که سود می تواند محقق می شود.اگر بازار بالا برود و سپس پایین بیاید، باعث کاهش ارزش موقعیت می شود و سود معامله گر تبخیر می شود.گاما اسکالپینگ به معامله گر اجازه می دهد تا قبل از اینکه بازار در جهت مخالف حرکت کند، بخشی از سود حاصل از حرکات بازار را نگهداری کند.

در گاما اسکالپینگ، یک معامله گر استراتژی خرید استرادل را اجرا می کند.دلتای اختیار خرید مثبت است، در حالی که دلتای اختیار فروش منفی است و مجموع آنها صفر است.اگر بازار در جهتی حرکت کند، دلتاها تغییر می کنند.سپس مجموع آنها دیگر صفر نیست.

وقتی دلتاها دیگر صفر نیستند، معامله گر استراتژی گاما اسکالپینگ را اجرا می کند.اگر قیمت دارایی پایه کاهش یابد، مجموع دلتای جدید منفی است.سرمایه گذار دارایی پایه را که دلتای آن یک است را در بازار نقدی خریداری می کند تا دلتا را مجدداً صفر کند.اگر قیمت دارایی پایه بالا رفت، سرمایه گذار دارایی پایه را می فروشد(شورت کردن سهام پایه).بازگرداندن دلتا به صفر به سرمایهگذار اجازه میدهد تا به موقعیت خنثی بازگردد، که از آن میتواند بدون توجه به جهت حرکتهای بعدی بازار سود کند.(یعنی سود تا آن لحظه نگهداری می شود و در ادامه مجدد از حرکت بعدی نیز سود می برد)

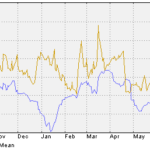

ریسکی که دارندگان استرادل با آن روبرو هستند این است که بازار بدون حرکت باقی بماند.هنگامی که این اتفاق می افتد، آنها با منفعل ماندن پول خود را از دست می دهند.این فرآیند خونریزی در اختیار معامله نامیده می شود.ارزش اختیار معامله ها بر اساس دو معیار کاهش می یابد: تتا، که کاهش ارزش یک اختیار معامله را در نتیجه کاهش زمان تا تاریخ انقضا است، و وگا ، معیار کاهش ارزش یک اختیار معامله با با توجه به کاهش نوسانات دارایی پایه.تا زمانی که بازار در جهتی حرکت کند، گاما اسکالپرها می توانند سود ببرند.

روش اجرای گاما اسکالپ:

- خرید استرادل (خرید اختیار خرید + خرید اختیار فروش)

- انتخاب اختیار های بی تفاوت

- اگر قیمت سهام پایه افت کرد: سهام پایه را می خریم

- اگر قیمت سهام پایه رشد کرد: سهام پایه را می فروشیم

برای نوشتن دیدگاه باید وارد بشوید.