هجینگ (hedging) چیست؟

هجینگ و دلتا هجینگ : در این مقاله بصورت کامل از هجینگ و انواع آن سخن می گوییم

معنی کلمه هجینگ hedging :در لغت نامه به معنی پرچین ساختن جهت محافظت است

هجینگ چیست؟ استراتژی است که به دنبال محدود کردن ریسک در دارایی های مالی است.

هجینگ (پوشش ریسک)در امور مالی، اخذ یک موقعیت جبرانی در یک دارایی یا سهام یا سرمایه گذاری است که ریسک تغییرات قیمت یک معامله باز شده را کاهش می دهد. بنابراین، پوشش ریسک، معامله ای است که با هدف کاهش ریسک تغییرات نامطلوب قیمت در دارایی دیگر انجام می شود(منظور تغییر قیمت کالاهایی که بروی هم اثر میگذارند.مثل آرد و گندم). به طور معمول، هجینگ شامل اخذ موقعیت مخالف با دارایی پایه (سهام و یا طلا و ..) و یا بلعکس

ابزارهای مشتقه می توانند پوشش موثری در برابر دارایی های پایه خود باشند زیرا رابطه بین این دو کم و بیش به وضوح تعریف شده است.

اوراق مشتقه : اوراق بهاداری هستند که مطابق با یک یا چند دارایی پایه حرکت می کنند. آنها شامل اختیار معامله، معاوضه، قراردادهای آتی و آتی هستند.

دارایی های پایه می تواند سهام، اوراق قرضه، کالاها، ارزها، شاخص ها یا نرخ بهره باشد.

استفاده از مشتقات برای تنظیم یک استراتژی معاملاتی امکان پذیر است که در آن زیان و سود یک سرمایه گذاری با توجه به استراتژی اتخاذ شده ،محدود می شود.

علاوه بر محافظت از سرمایه گذار در برابر انواع مختلف ریسک، اعتقاد بر این است که پوشش ریسک باعث می شود بازار کارآمدتر شود.

یک هج چگونه کار می کند

استفاده از هج تا حدودی مشابه گرفتن یک بیمه نامه است. اگر صاحب خانه ای در یک منطقه مستعد سیل هستید، می خواهید از آن دارایی در برابر خطر سیل محافظت کنید – به عبارت دیگر – با گرفتن بیمه سیل از آن محافظت کنید. در این مثال، شما نمی توانید از وقوع سیل جلوگیری کنید، اما می توانید از قبل برای کاهش خطرات در صورت وقوع سیل برنامه ریزی کنید.

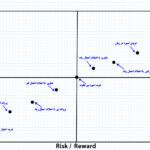

یک نرخ ریسک به پاداش ذاتی در هجینگ وجود دارد . در حالی که ریسک بالقوه را کاهش می دهد ، سودهای بالقوه را نیز کاهش می دهد. به زبان ساده، پوشش ریسک رایگان نیست. در مورد مثال بیمه نامه سیل، پرداخت های ماهانه جمع می شود و اگر سیل هرگز نیاید، بیمه گذار هیچ چیز دریافت نمی کند. با این حال، اکثر مردم ترجیح می دهند به جای از دست دادن ناگهانی سقف بالای سر خود، آن ضرر قابل پیش بینی و محدود را تحمل کنند.

در دنیای سرمایه گذاری، پوشش ریسک به همین صورت عمل می کند. سرمایهگذاران و مدیران از روشهای پوشش ریسک برای کاهش و کنترل قرار گرفتن در معرض ریسکها استفاده میکنند. برای پوشش مناسب در دنیای سرمایه گذاری، باید از ابزارهای مختلف به شیوه ای استراتژیک برای جبران خطر تغییرات نامطلوب قیمت در بازار استفاده کرد. بهترین راه برای انجام این کار این است که سرمایه گذاری دیگری را به صورت هدفمند و کنترل شده انجام دهید. البته، موارد مشابه با مثال بیمه بالا محدود است: در مورد بیمه سیل، بیمهگذار خسارت خود را به طور کامل جبران میکند، (شاید کمی ضرر کند). در فضای سرمایه گذاری، پوشش ریسک(هجینگ) هم پیچیده تر و هم علمی ناقص است.

هج کامل ، پوششی است که تمام ریسک ها را در یک موقعیت یا پورتفولیو حذف می کند. به عبارت دیگر، پوشش صد درصدی برای دارایی.این حالت بیشتر یک رویای ایده آل است تا یک واقعیت موجود، و حتی هجینگ فرضی کامل نیز بدون هزینه نیست.

پوشش ریسک با مشتقات

مشتقات قراردادهای مالی هستند که قیمت آنها به ارزش برخی از اوراق بهادار اساسی بستگی دارد. قراردادهای آتی، سلف و اختیار معامله انواع رایج قراردادهای مشتقه هستند.

اثربخشی یک هجینگ مشتق شده بر حسب دلتای آن بیان می شود که گاهی اوقات به آن نسبت پوشش می گویند. دلتا مقداری است که قیمت یک قرارداد مشتق(پرمیوم) به ازای هر حرکت 1 ریال در قیمت دارایی پایه حرکت می کند.

استراتژی خاص هجینگ، و همچنین قیمت گذاری ابزارهای هجینگ، معمولا به ریسک نزول اوراق بهادار اساسی بستگی دارد که سرمایهگذار میخواهد در برابر آن محافظت کند. به طور کلی، هر چه ریسک نزول بیشتر باشد، هزینه پوشش ریسک نیز بیشتر خواهد بود. ریسک نزول درصورتی که تاریخچه نوسانات سهام بالا باشد، در طول زمان افزایش می یابد . اختیاری که پس از مدت طولانی تری منقضی می شود و به اوراق بهادار ناپایدارتر مرتبط می شود و بنابراین به عنوان وسیله ای برای پوشش گران تر خواهد بود.

نمونه ای از پوشش ریسک با اختیار فروش

یک راه متداول پوشش ریسک در دنیای سرمایه گذاری از طریق اختیار معامله فروش است.ما با خرید اختیار فروش سهام خود را از کاهش قیمت بیمه میکنیم.

پوشش ریسک از طریق تنوع سبد

استفاده از مشتقات برای پوشش ریسک، محاسبات دقیق ریسک را ممکن میسازد، اما نیاز به اندازهگیری پیچیدگی با پرداخت هزینه اندازه گیری (مشاوره با شرکت های سرمایه گذاری)دارد. با این حال، مشتقات تنها راه پوشش ریسک نیستند. تنوع استراتژیک یک پورتفولیو برای کاهش ریسکهای خاص نیز میتواند یک پوشش محافظ در نظر گرفته شود، البته تا حدودی خام. به عنوان مثال، وحید ممکن است در یک شرکت کالاهای لوکس سرمایه گذاری کند. با این حال، او ممکن است نگران باشد که یک رکود اقتصادی می تواند بازار مصرف کننده را از بین ببرد. یکی از راههای مبارزه با آن، خرید سهام شرکت های دخانیات است که رکود اقتصادی را به خوبی پشت سر میگذارند و سودهای کلانی میپردازند

اسپرد هجینگ

در فضای شاخص(منظور معامله روی شاخص است)، کاهش متوسط قیمت، بسیار رایج و بسیار غیر قابل پیش بینی است. سرمایهگذارانی که روی این حوزه تمرکز میکنند ممکن است بیشتر نگران کاهشهای کم باشند تا کاهش بسیار زیاد. در این موارد، استراتژی bear put spreads جهت پوشش ریسک رایج است

در این نوع اسپرد، سرمایه گذار شاخص، اختیار فروشی را خریداری می کند که قیمت اعمال بالاتری دارد. بعد، او یک قرارداد دیگر را با قیمت اعمال کمتر اما تاریخ انقضا یکسان می فروشد. بسته به اینکه شاخص چگونه رفتار می کند، سرمایه گذار دارای درجه ای از حمایت از قیمت که از تفاوت بین دو قیمت اعمال (منهای هزینه) بدست می آید. در حالی که احتمالاً این میزان محافظت ، اغلب برای پوشش یک رکود کوتاه در شاخص کافی است.

دلتا هجینگ چیست؟

دلتا هجینگ یک استراتژی معاملاتی اختیار است که هدف آن کاهش یا پوشش ریسک تحرکات قیمت در دارایی پایه است. این رویکرد از اختیارها برای جبران ریسک یک دارایی دیگر یا کل مجموعه داراییها استفاده میکند. سرمایه گذار سعی می کند به یک حالت خنثی در دلتا برسد و سوگیری جهت دار روی هجینگ نداشته باشد.(یعنی با رشد و افت سهام ، در محاسبات او تغییری بوجود نیاید)

رابطه نزدیکی بین گاما هجینگ با دلتا هجینگ وجود دارد ، هر یک از استراتژی های اختیار معامله با ترکیب دلتا هجینگ و گاما هجینگ برای کاهش ریسک نوسانات در دارایی پایه و همچنین در دلتای خودش استفاده میکند

دلتا هجینگ یک استراتژی اختیار معامله است که به دنبال روند های خنثی و رنج است و با ایجاد تعدیل موقعیت های خرید و فروش در همان دارایی پایه است.

یکی از ایرادات دلتا هجینگ، لزوم بررسی مداوم معاملات و قیمت دارایی پایه است در برخی موارد نیازمند تنظیم موقعیت های مربوطه است. همچنین میتواند هزینههای معاملاتی را متحمل شود زیرا دلتا هجینگ با تغییر قیمت پایه اضافه و کم میشوند.

درک دلتا هجینگ

اساسی ترین نوع پوشش دهی دلتا شامل سرمایه گذاری می شود که ،اختیار خرید یا فروش را انجام می دهد و سپس ریسک دلتا را با خرید یا فروش مقدار معادل سهام یا سهام ETF جبران می کند. سرمایه گذاران ممکن است بخواهند با استفاده از استراتژی های دلتا هجینگ، ریسک حرکت در اختیار معامله یا سهام پایه را جبران کنند. از آنجایی که دلتا هجینگ تلاش می کند تا میزان حرکت در قیمت (پرمیوم)یک اختیار معامله را نسبت به قیمت دارایی خنثی یا کاهش دهد، نیاز به تعادل مجدد دائمی پوشش دارد. پوشش دهی دلتا یک استراتژی پیچیده است که عمدتا توسط معامله گران نهادی و بانک های سرمایه گذاری استفاده می شود.

توضیح دلتا هجینگ

دلتا نسبتی است بین تغییر در قیمت قرارداد اختیار معامله و حرکت متناظر ارزش دارایی پایه. به عنوان مثال، اگر اختیار معامله سهام XYZ دارای دلتای 0.45 باشد، اگر سهام پایه در قیمت بازار به میزان 10 دلار به ازای هر سهم افزایش یابد، پریموم اختیار معامله روی آن 4.5 دلار به ازای هر سهم افزایش مییابد که همه چیز معادل است.یعنی اگر پرمیوم اختیار معامله قبل از افزایش قیمت سهام XYZ با قیمت 10 دلار معامله میشد،حال ارزش 14.5 دلاری پیدا می کند.یعنی 45 درصد رشد روی پرمیوم اختیار معامله.

دلتای یک اختیار خرید بین صفر و یک است، در حالی که دلتای یک اختیار فروش بین منفی یک و صفر است. انتظار می رود در صورت کاهش 1 دلاری دارایی پایه، قیمت یک اختیار فروش با دلتای 0.50- 50 سنت افزایش یابد. برعکس این نیز صادق است. به عنوان مثال، اگر قیمت سهام پایه یک دلار افزایش یابد، قیمت یک اختیار خرید با نسبت پوششی 0.40 ، چهل درصد میزان رشد قیمت سهام ، افزایش می یابد.

وابستگی شدید دلتا به وضعیت اختیار معامله: در سود ، بی تفاوت و در زیان بودن اختیار معامله

یک اختیار فروش با دلتای 0.50- بی تفاوت نظر گرفته می شود در صورتی که قیمت سهام و اعمال برابر باشد. برعکس، یک اختیار خرید با دلتای 0.50 دارای قیمت اعمالی است که برابر با قیمت سهام است. یعنی بی تفاوت است

رسیدن به دلتای صفر

یک موقعیت اختیار میتواند با اختیار معامله هایی که دارای یک دلتای مخالف با سبد کنونی برای ساخت موقعیت خنثی دلتا ، محافظت شود . موقعیت خنثی دلتا موقعیتی است که در آن دلتای کلی صفر است، که حرکت قیمت گزینه ها را در رابطه با دارایی پایه به حداقل می رساند.

به عنوان مثال، فرض کنید یک سرمایهگذار یک اختیار خرید بی تفاوت با دلتای 0.50 دارد و مایل است موقعیت خنثی دلتا را حفظ کند. سرمایهگذار میتواند یک اختیار فروش بی تفاوت با دلتای 0.50- بخرد تا دلتای مثبت را جبران کند، که باعث میشود موقعیت دارای دلتای صفر باشد.

پوشش دلتا با سهام

یک موقعیت اختیار معامله همچنین می تواند با استفاده از سهام پایه پوشش دهی(هج) شود. یک سهم از سهام پایه دارای دلتای یک است زیرا ارزش سهام 1 دلار تغییر می کند. برای مثال، فرض کنید یک سرمایهگذار یک خرید اختیار خرید با دلتای 0.75 یا 75 دارد، زیرا اختیارها ضریب 100 دارند.

در این حالت، سرمایهگذار میتواند با فروش 75 سهم از سهام پایه(موقعیت شورت در ایران وجود ندارد)، دلتای اختیار خرید را پوشش دهد. در شورت کردن سهام، سرمایهگذار سهام را قرض میکند، آن سهام را در بازار به سرمایهگذاران دیگر میفروشد، و بعداً سهام را میخرد تا به صاحبش بازگرداند – با امیدواری به قیمت پایینتر.

جوانب مثبت و منفی دلتا هجینگ

یکی از اشکالات اولیه دلتا هجینگ ، لزوم بررسی مداوم و تنظیم موقعیت های مربوطه است. بسته به حرکت سهام، معاملهگر مجبور است مکرراً اوراق بهادار را بخرد و بفروشد تا تحت پوشش یا بیش از حد پوششدهی قرار نگیرد .

همچنین، تعداد معاملات درگیر در پوشش دهی دلتا میتواند گران شود زیرا کارمزدهای معاملاتی با انجام تعدیلهای موقعیت متحمل میشوند. زمانی که پوشش ریسک با اختیار معاملات انجام میشود، میتواند بسیار گران باشد، زیرا ممکن است ارزش زمانی را از دست بدهند ، گاهی اوقات معاملات کمتر از سهام پایه افزایش یافته است.

ارزش زمانی مفهومی است که نشان میدهد چقدر زمان تا پایان یک اختیار باقی میماند که به موجب آن معاملهگر میتواند سود کسب کند. با گذشت زمان و نزدیک شدن به تاریخ انقضا، اختیار معاملات ارزش زمانی خود را از دست می دهد زیرا زمان کمتری برای کسب سود باقی می ماند. در نتیجه، ارزش زمانی یک اختیار بر پرمیوم آن اختیار تأثیر میگذارد، زیرا اختیار معامله هایی با ارزش زمانی زیاد معمولاً پرمیوم بالاتری نسبت به موارد با ارزش زمانی کم دارند. با گذشت زمان، ارزش گزینه تغییر می کند، که می تواند منجر به نیاز به افزایش پوشش دلتا برای حفظ استراتژی دلتا خنثی شود.

پوشش دهی دلتا زمانی می تواند به سود معامله گران باشد که یک حرکت قوی در سهام اصلی را پیش بینی می کنند، اما اگر سهام آنطور که انتظار می رود حرکت نکند، با خطر بیش از حد پوشش دهی مواجه می شود. اگر موقعیتهای بیش از حد پوششدهی شده مجبور به کاهش شوند، هزینههای معاملاتی افزایش مییابد.

خطرات پوشش ریسک

پوشش ریسک تکنیکی است که برای کاهش ریسک استفاده میشود، اما مهم است که به خاطر داشته باشید که تقریباً هر روش پوشش ریسک جنبههای منفی خود را دارد. اول، همانطور که در بالا اشاره شد، پوشش ریسک ناقص است و تضمینی برای موفقیت در آینده نیست، و همچنین تضمین نمی کند که هر گونه ضرر کاهش یابد. در عوض، سرمایه گذاران باید به فکر پوشش ریسک از نظر مزایا و معایب باشند.

از آنجایی که پوشش ریسک به ندرت منجر به کسب درآمد سرمایهگذار میشود، لازم به یادآوری است که یک پوشش موفق، پوششی است که فقط از ضرر جلوگیری میکند.

مصون سازی در برابر ریسک چیست؟

پوشش ریسک یک استراتژی است که سعی در محدود کردن ریسک در دارایی های مالی دارد. از ابزارهای مالی یا استراتژی های بازار برای خنثی کردن ریسک هرگونه حرکت نامطلوب قیمت استفاده می کند. به عبارت دیگر، سرمایه گذاران یک سرمایه گذاری را با انجام معامله در دیگری محافظت می کنند.

چند نمونه از پوشش ریسک چیست؟

خرید بیمه در برابر خسارت دارایی، استفاده از مشتقات مانند اختیار معامله یا قراردادهای آتی برای جبران زیان در داراییهای سرمایهگذاری پایه، یا باز کردن موقعیتهای ارزی جدید برای محدود کردن زیان ناشی از نوسانات موجودی ارز موجود با حفظ مقداری پتانسیل صعودی، همگی نمونههایی از پوشش ریسک هستند.

آیا پوشش کامل، ناقص است؟

در سرمایه گذاری، پوشش ریسک پیچیده است و به عنوان یک علم ناقص در نظر گرفته می شود. هج کامل، پوششی است که تمام ریسک ها را در یک موقعیت یا پورتفولیو حذف می کند. به عبارت دیگر، پوشش 100% با دارایی آسیب پذیر همبستگی معکوس دارد. اما حتی پوشش فرضی کامل نیز بدون هزینه نیست.

برای نوشتن دیدگاه باید وارد بشوید.