12 استراتژی برتر اختیار معامله که هر معامله گر باید بداند

12 استراتژی برتر اختیار معامله که هر معامله گر باید بداند:استراتژی اختیار معامله ؟ سخت به نظر می رسد؟ اسمش میترسونتت؟نترس! ما به شما کمک خواهیم کرد تا درک خوبی از آنها بدست آورید

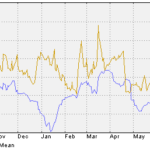

بیایید با بحث در مورد مدل بازی “لوتو” شروع کنیم که در آن بر روی بلیط آزمایی شرط بندی می کنیم و شانس برنده شدن در لاتاری بسیار کم است. با این حال، اگر ما برنده شویم، یک جک پات میگیریم. به طور مشابه، وقتی اختیار معاملهها را معامله میکنیم، میدانیم که سطح مشخصی از ریسک را شامل میشود، اما همچنان با پیشبینی جکپات ،مانند بازی بالا آنها را معامله میکنیم. اما اگر به معاملهگران اختیار معاملههای پیشرفته نگاه کنید ، آنها به طور کلی اختیار معاملهها را بهعنوان یک ابزار پوشش ریسک یا ابزاری استراتژیک در نظر میگیرند که هدف آن به حداکثر رساندن سود و در عین حال به حداقل رساندن ضرر است. دقیقاً همان جایی است که آدم می خواهد باشد.

در واقع، استراتژیهای معاملاتی اختیاری وجود دارد که این استراتژیهای معاملاتی اختیاری به گونهای طراحی شدهاند که ضریب ریسک را محدود کرده و دریچهای را برای سودهای نامحدود باز میکنند.

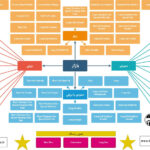

فهرست مطالب

استراتژی های اختیار معامله مناسب روند صعودی

Bull Call Spread

Bull Put Spread

Call Ratio Back Spread

Synthetic Call

استراتژی های اختیار معامله مناسب روند نزولی

Bear Call Spread

Bear Put Spread

Strip

Synthetic Put

استراتژی های اختیار معامله مناسب روند رنج یا خنثی

Long & Short Straddles

Long & Short Strangles

Long & Short Butterfly

Long & Short Iron Condor

استراتژی های معاملات اختیار درواقع با خرید اختیار خرید یا خرید اختیار فروش یا فروش اختیار خرید یا فروش اختیار فروش یا هر دو با هم به منظور محدود کردن ضرر و کسب سود نامحدود پیاده سازی میشود.

اختیار خرید ها این حق را به دارنده می دهد که سهامی را با قیمت مشخص شده بخرد، اما نه تعهد و الزام، در حالی که اختیار فروش به مالک این حق را می دهدکه سهام پایه را با قیمت از پیش تعیین شده در زمان مشخص شده بفروشد، اما نه تعهدی.

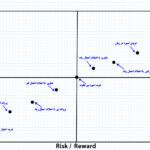

استراتژی های معامله اختیاری را می توان به استراتژی های معاملاتی صعودی، نزولی یا خنثی و پرنوسان طبقه بندی کرد. جالب است ،نه؟هنوز تمام نشده ،به خواندن مقاله ادامه دهید.

اگر هر معامله گر بازار های مالی این 12 استراتژی معاملاتی اختیار معامله را بداند ، می تواند برای بالا بردن سطح احتمال برد خود از اختیار معامله در بازار سهام استفاده کند!

اسپرد چیست(Spread)؟در بازار اختیار معامله اسپرد به اختلاف قیمت دو نماد اختیار که انها را معامله میکنیم ،اسپرد میگوییم.ما با اتخاذ استراتژهای مختلف سعی داریم که این اختلاف قیمت را به نفع خود کنیم.

12 استراتژی برتر اختیار معامله که هر معامله گر باید بداند

استراتژی های اختیار معامله مناسب روند صعودی

همه عاشق یک بازار صعودی هستند و ما شاهد حداکثر مشارکت در معاملات در بازار سهام هستیم و شاخصها در حال بالا رفتن هستند، بنابراین ما با استراتژیهای اختیار معاملههای صعودی شروع میکنیم:

Bull Call Spread

اسپرد اختیار خرید صعودی یکی از استراتژیهای اختیار معاملههای صعودی است که شامل خرید یک اختیار خرید بی تفاوت و فروش اختیار خرید در زیان است.باید توجه داشته باشید که هر دو تماس باید دارای سهام پایه یکسان و تاریخ انقضا یکسان باشند.

در این استراتژی، زمانی سود حاصل میشود که قیمت سهام پایه که برابر با اسپرد منهای بدهی خالص است افزایش یابد و با کاهش قیمت سهام که برابر با بدهی خالص است، زیان حاصل می شود. بدهی خالص برابر است با پرمیوم پرداخت شده برای خرید اختیار منهای پرمیوم دریافتی برای فروش اختیار. و از تفاوت بین قیمت اعمال بالاتر و پایین تر اشاره دارد

این استراتژی به محافظت از دارایی در زمانی که قیمت سهام کاهش می یابد و مقدار سود نیز محدود است کمک می کند.

از مثال بالا از، می توان گفت که سود و زیان هر دو کنترل شده هستند.

این استراتژی یک جایگزین عالی برای خرید است در زمانی که معامله گران نسبت به صعود سهام خیلی اطمینان ندارند.

Bull Put Spread

اسپرد اختیار فروش صعودی یکی از استراتژیهای اختیار معاملههای صعودی است که معاملهگران اختیار معامله میتوانند زمانی که نسبت به صعود سهام پایه محتمل میدانیم ، اجرا میکنیم.

این استراتژی شبیه به اسپرد کال گاوی است که در آن به جای خرید اختیار خرید، اختیار فروش میخریم. این استراتژی شامل خرید 1 اختیار فروش در زیان و فروش اختیار فروش یک اختیار در سود است.باید توجه داشته باشید که هر دو اختیار باید دارای یک سهام پایه و همچنین تاریخ انقضا یکسان باشند.

اسپرد اختیار فروش صعودی از افزایش قیمت سهام که محدود به پرمیوم دریافتی است، سود حاصل می کند، از سوی دیگر، زیان احتمالی محدود است و زمانی رخ می دهد که قیمت سهام افت کند و به زیر قیمت اعمال اختیار خریداری شده برسد.

Call Ratio Back Spread

اسپرد نامتقارن برگشتی اختیار خرید نسبی یکی از سادهترین استراتژیهای اختیار معامله است و این استراتژی زمانی اجرا میشود که یک سهام یا شاخص بسیار صعودی باشد.

در این استراتژی، معاملهگران میتوانند زمانی که بازار بالا میرود، سود نامحدود و در صورت کاهش بازار، سود محدودی کسب کنند. ضرر فقط در صورتی ایجاد می شود که بازار در محدوده خاصی باقی بماند. به عبارت دیگر، معاملهگران میتوانند زمانی سود کنند که بازار در هر دو جهت حرکت کند.

این استراتژی یک استراتژی سه مرحله ای است که شامل خرید دو اختیار خرید درزیان و فروش یک اختیار خرید در سود است.

از نمودار P/L بالا میبینیم که وقتی قیمت در هر یک از جهتها حرکت میکند، سود میکنیم .

Synthetic Call یا Protective Put

اختیار خرید مصنوعی یکی از استراتژیهای اختیار معامله صعودی است که توسط معاملهگرانی استفاده میشود که در بلندمدت دیدگاه صعودی نسبت به سهام دارند اما در عین حال نگران خطرات نزولی نیز هستند. این استراتژی سودهای بالقوه نامحدود با ریسک محدود را ارائه می دهد.

این استراتژی شامل خرید اختیار فروش سهامی است که در در پورتفو داریم و دیدگاه صعودی نسبت به آن داریم. اگر قیمت پایه افزایش یابد، ما سود خواهیم داشت، در حالی که اگر قیمت کاهش یابد، زیان به پرمیومی که برای اختیار فروش پرداخت می شود محدود می شود. این استراتژی مشابه استراتژی اختیار فروش محافظ است.

از نمودار بازده بالا، میتوان دید که ریسک محدود به پرمیوم است، در حالی که سود بالقوه نامحدود است.

ما در دوره استادی در اختیار معامله 80 استراتژی های اختیار معامله آموزش دادیم.

استراتژی های اختیار معامله های نزولی(استراتژی برتر اختیار معامله)

Bear Call Spread

اسپرد اختیار خرید نزولی یکی از استراتژیهای اختیار معاملههای نزولی دوپایه است که توسط معاملهگران اختیار با دیدگاه «نسبتاً نزولی» در بازار اجرا میشود.

این استراتژی شامل خرید یک اختیار معامله خرید در زیان یعنی قیمت اعتصاب بالاتر و فروش یک اختیار معامله خرید در سود یعنی قیمت اعمال کمتر است. باید توجه داشته باشید که هر دو اختیار خرید باید دارای یک سهام پایه و همچنین تاریخ انقضا یکسان باشند.

یک اسپرد اختیار خرید نزولی برای دریافت اعتبار خالص شکل می گیرد و از این استراتژی زمانی که قیمت سهام کاهش می یابد سود حاصل می شود. سود بالقوه محدود به درآمد است و زیان احتمالی به اسپرد اختیار ها منهای اعتبار خالص محدود می شود. اعتبار خالص برابر با پرمیوم دریافتی منهای پرمیوم پرداختی است.

از نمودار P/L بالا، می بینیم که این استراتژی شامل سودهای محدودی است که برابر با خالص اعتبار است و ضرر محدود است که برابر با اسپرد منهای خالص اعتبار است.

Bear Put Spread

اسپرد اختیار فروش نزولی این استراتژی کاملاً شبیه به Bull Call Spread است و همچنین اجرای آن بسیار آسان است. معامله گران زمانی این استراتژی را اجرا می کنند که دیدگاه بازار نسبتاً نزولی باشد، یعنی زمانی که معامله گران انتظار دارند بازار نزولی شود اما نه بیش از حد.

استراتژی اسپرد اختیار فروش نزولی شامل خرید اختیار فروش در سود و فروش اختیار فروش در زیان است. باید توجه داشته باشید که هر دو اختیار باید دارای سهام اصلی و تاریخ انقضا یکسان باشند. این استراتژی با پرداخت هزینه پریموم و سود گرفتن از کاهش قیمت سهام پایه شکل میگیرد.

از نمودار فوق می توان گفت که سود محدود و برابر با اسپرد منهای خالص بدهی و زیان برابر با خالص بدهی است. خالص بدهی برابر با پرمیوم پرداختی منهای پریموم دریافتی است.

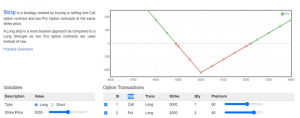

Strip

نوار یکی از استراتژیهای اختیار معاملههای نزولی و صعودی است که شامل خرید یک اختیار خرید بی تفاوت و خرید دو اختیار فروش بی تفاوت است.

باید توجه داشته باشید که این اختیار معامله ها باید در سهم پایه و قیمت اعمال و تاریخ انقضا یکسان خریداری شوند.

معامله گران زمانی می توانند سود کسب کنند که قیمت سهام پایه حرکتی قوی در جهت بالا یا پایین تا زمان انقضا داشته باشد، اما به طور کلی، زمانی که قیمت ها پایین می آیند، سودهای کلانی به دست می آید.

همانطور که از مثال بالا می بینیم، حداکثر سود نامحدود است و کل زیان مربوط به این استراتژی به پرمیوم های پرداختی محدود می شود.

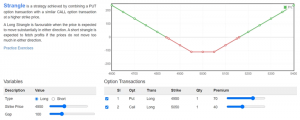

Synthetic Put

اختیار فروش مصنوعی یکی از استراتژیهای اختیار در روند نزولی است که زمانی اجرا میشود که سرمایهگذاران دیدگاه نزولی نسبت به سهام داشته باشند.که با خرید یک اختیار خرید درسود و فروش سهم پایه(شورت کردن سهم پایه) پیاده سازی میشود.

سود حاصل از این استراتژی زمانی حاصل می شود که قیمت سهام پایه کاهش یابد، به همین دلیل است که این استراتژی به نام خرید اختیار فروش مصنوعی(لانگ پوت) نیز شناخته می شود.

خرید اختیار فروش مصنوعی به این دلیل به این نام نامیده می شود که این استراتژی دارای پتانسیل سود مشابه با خرید اختیار فروش است.

از مثال بالا می بینیم که حداکثر سود نامحدود و حداکثر ضرر محدود است.

نیاز به آموزش دارید؟ما در دوره استادی در اختیار معامله 80 استراتژی های اختیار معامله آموزش دادیم.

استراتژی های اختیار معامله های روند رنج یا پرنوسان(استراتژی برتر اختیار معامله)

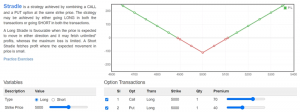

Long & Short Straddles

استراتژی لانگ استرادل یکی از سادهترین استراتژیهای معاملاتی اختیار معامله بازار پرنوسان است و زمانی که اجرا میشود که توقع رشد و یا نزول قوی را داشته باشیم

این استراتژی شامل خرید اختیارخرید بی تفاوت و خرید اختیارفروش بی تفاوت است. باید توجه داشت که هر دو اختیار معامله باید سهم پایه و قیمت اعمال و تاریخ انقضای یکسان داشته باشند.

همانطور که از تصویر بالا می بینیم، سود نامحدود و زیان محدود است.

Short Straddle

شامل فروش اختیار خرید و فروش اختیار فروش بی تفاوت است. در اینجا، سود برابر با کل پریموم دریافتی است و حداکثر ضرر نامحدود است که در زیر نشان داده شده است:

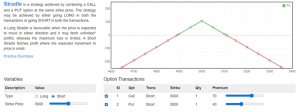

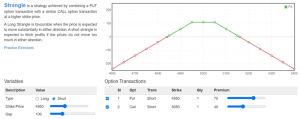

Long & Short Strangles

استراتژی استرانگل شبیه به استرادل است، اما تنها تفاوت بین آنها این است که در استرادل، ما ملزم به خرید اختیار معاملههای خرید و فروش با قیمت اعمال بی تفاوت هستیم، در حالی که در استرانگل شامل خرید اختیار معامله خرید و فروش در زیان است.

Long Strangle

شامل خرید یک اختیار خرید در زیان و خرید یک اختیار فروش در زیان است. در اینجا، سود نامحدود است و حداکثر ضرر برابر با کل پریموم پرداختی است.

در حالی که Short Strangle شامل فروش اختیار معامله های خرید و فروش در زیان است. از مثال زیر می بینیم که حداکثر ضرر با افزایش یا کاهش قیمت نامحدود است و حداکثر سود برابر با کل پرمیوم دریافتی است.

Long & Short Butterfly

اسپرد پروانه ای یکی از استراتژی های اختیار معامله روند رنج است که اسپرد صعودی و نزولی را با ریسک ثابت و سود محدود ترکیب می کند. اختیار معاملههای با قیمتهای اعمال بالاتر و پایینتر که فاصله یکسانی با سهم پایه دارند را انتخاب می کنیم.

اجرای خرید اختیار خرید پروانه ای شامل: خرید یک اختیار خرید درسود و فروش دو اختیار خرید بی تفاوت، و سپس خرید یک اختیار خرید در زیان است.

استراتژی فروش پروانه ای شامل فروش یک اختیار معامله خرید در سود، خرید دو اختیار خرید بی تفاوت و فروش یک اختیار خرید در زیان است.

Long & Short Iron Condor

استراتژی کندور آهنی یکی از استراتژی های آپشن است که از دو اختیار فروش (یکی خرید و یکی فروش) و دو اختیار خرید (یکی خرید و دیگری فروش) و چهار قیمت اعمال متفاوت تشکیل شده است. همه باید تاریخ انقضا یکسان داشته باشند.

حداکثر سود زمانی متحمل می شود که در زمان سررسید سهم پایه بین قیمت های اعمال وسط بسته شود.

برای یادگیری اختیار معامله:ما در دوره استادی در اختیار معامله 80 استراتژی های اختیار معامله آموزش دادیم.

Visitor Rating: 5 Stars

Visitor Rating: 5 Stars