اختیار معامله های مناسب برای معامله در شش مرحله را انتخاب کنید

اختیار معامله ها را میتوان برای اجرای طیف گستردهای از استراتژیهای معاملاتی، از خرید و فروش ساده تا اسپردهای پیچیده با نامهایی مانند پروانهها و کندورها استفاده کرد. علاوه بر این، اختیارها در طیف گسترده ای از سهام، ارزها، کالاها، صندوق های سرمایه گذاری قابل معامله در بورس و قراردادهای آتی در دسترس هستند.

اغلب ده ها قیمت اعمال و تاریخ انقضا برای هر دارایی در دسترس است(در بازارهای خارجی)، که می تواند برای تازه کارهای اختیار ،چالشی ایجاد کند بدلیل انبوهی از انتخاب های موجود و شناسایی اختیار مناسب برای معامله را دشوار می کند.

- معاملات اختیارها میتواند پیچیده باشد، بهویژه از آنجایی که چندین اختیار مختلف میتوانند در یک زمینه وجود داشته باشند، با چندین اعمال و تاریخ انقضا.

- بنابراین یافتن اختیار مناسب متناسب با استراتژی معاملاتی شما برای به حداکثر رساندن موفقیت در بازار ضروری است.

- شش مرحله اساسی برای ارزیابی و شناسایی اختیار مناسب وجود دارد که با هدف سرمایه گذاری شروع می شود و با معامله به اوج می رسد.

- هدف خود را مشخص کنید، ریسک / پاداش را ارزیابی کنید، نوسانات را در نظر بگیرید، رویدادها را پیش بینی کنید، یک استراتژی برنامه ریزی کنید و پارامترهای اختیار را بررسی کنید.

یافتن اختیار مناسب

ما با این فرض شروع می کنیم که شما قبلاً دارایی مالی – مانند سهام، کالا یا ETF – را شناسایی کرده اید که می خواهید با استفاده از اختیار ها معامله کنید. شما ممکن است با استفاده از یک غربالگر سهام، با استفاده از تجزیه و تحلیل خود یا با استفاده از تحقیقات شخص ثالث سهم پایه را انتخاب کرده باشید. صرف نظر از روش انتخاب، زمانی که دارایی پایه را برای معامله را شناسایی کردید، شش مرحله برای یافتن اختیار مناسب وجود دارد:

- هدف سرمایه گذاری خود را تدوین کنید

- بازده ریسک-پاداش خود را تعیین کنید.

- نوسانات را بررسی کنید.

- رویدادها را شناسایی کنید.

- یک استراتژی طراحی کنید.

- بررسی پارامترهای اختیار

این شش مرحله یک فرآیند فکری منطقی را دنبال می کند که انتخاب یک اختیار خاص را برای معامله آسان تر می کند. بیایید تجزیه و تحلیل کنیم که هر یک از این مراحل شامل چه مواردی است.

-

تعیین هدف معامله اختیار معامله

نقطه شروع هنگام انجام هر سرمایه گذاری، هدف سرمایه گذاری شما است و در معاملات اختیار تفاوتی ندارد.

با معامله اختیار به چه هدفی می خواهید برسید؟

آیا با دیدگاه صعودی یا نزولی بودن دارایی پایه می خواهید معامله کنید؟

یا به دلیل ریسک احتمالی نزول سهامی که در آن تعداد سهم قابل توجهی دارید، را می خواهید پوشش دهید؟

آیا برای کسب درآمد از فروش اختیار معامله را انجام می دهید؟

به عنوان مثال، آیا استراتژی بخشی از یک استراتژی برای تحت پوشش قرار دادن سهام موجودتان است یا در حال باز کردن موقعیت هایی هستید که می خواهید مالک سهم آن باشید؟

استفاده از اختیارها برای ایجاد درآمد، رویکردی بسیار متفاوت در مقایسه با خرید اختیارها برای سفتهبازی یا پوشش ریسک است.

اولین قدم شما این است که هدف از معامله را تعیین کنید، زیرا پایه و اساس مراحل بعدی را تشکیل می دهد.

-

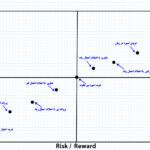

ریسک/پاداش

گام بعدی این است که میزان ریسک-بازدهی خود را تعیین کنید، که باید به تحمل ریسک یا تمایل شما به ریسک بستگی داشته باشد. اگر شما یک سرمایه گذار یا معامله گر محافظه کار هستید، ممکن است استراتژی های تهاجمی مانند فروش اختیار و یا خرید مقدار زیادی از اختیار های در زیان برای شما مناسب نباشد.

هر استراتژی اختیار دارای یک نمایه ریسک و بازدهی مشخص است، بنابراین مطمئن شوید که آن را به طور کامل درک کرده اید.

-

نوسان پذیری اختیار معامله را بررسی کنید

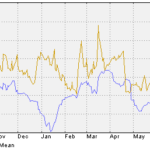

نوسانات ضمنی یکی از مهم ترین عوامل تعیین کننده قیمت یک اختیار است، بنابراین سطح نوسانات ضمنی اختیار های مورد نظر خود را به خوبی مطالعه کنید. سطح نوسانات ضمنی را با نوسانات تاریخی سهام و سطح نوسان در کلیت بازار مقایسه کنید، زیرا این یک عامل کلیدی در شناسایی استراتژی اختیار شما خواهد بود.

نوسانات ضمنی به شما این امکان را می دهد که بدانید آیا معامله گران دیگر انتظار دارند که سهام حرکت زیادی کند یا خیر.

نوسانات ضمنی بالا، پرمیوم را افزایش می دهد، و فروش یک اختیار را جذاب تر می کند، با این فرض که معامله گر فکر می کند نوسانات همچنان افزایش نمی یابد (که می تواند شانس اعمال اختیار را افزایش دهد).

نوسانات ضمنی کم به معنای پرمیوم کمتر اختیار است، که اگر معاملهگر انتظار داشته باشد سهام پایه به اندازه کافی رشد کند تا ارزش اختیارها افزایش یابد، برای خرید اختیار مناسب است.

-

شناسایی رویدادها مثل مجامع و اخبار

رویدادها را می توان به دو دسته کلی طبقه بندی کرد: با تاثیر بروی کل بازار و سهام خاص. رویدادهای سراسر بازار آنهایی هستند که بر کل بازارها تأثیر می گذارند، مانند اطلاعیه های فدرال رزرو و سیاست دولت و انتشار داده های اقتصادی. رویدادهای خاص سهام چیزهایی مانند گزارش درآمد، عرضه محصول و اسپین آف هستند.

یک رویداد میتواند قبل از وقوع واقعی، تأثیر قابلتوجهی بر نوسانات ضمنی داشته باشد(پیش خور شده باشد)، و آن رویداد میتواند در صورت وقوع تأثیر زیادی بر قیمت سهام داشته باشد. بنابراین آیا می خواهید از افزایش نوسانات قبل از یک رویداد کلیدی استفاده کنید یا ترجیح می دهید در حاشیه منتظر بمانید تا اوضاع حل شود؟

شناسایی رویدادهایی که ممکن است بر دارایی پایه تاثیر بگذارد می تواند به شما در تصمیم گیری در مورد چارچوب زمانی و تاریخ انقضای مناسب برای معامله اختیارتان کمک کند.

-

یک استراتژی طراحی کنید

بر اساس تجزیه و تحلیل انجام شده در مراحل قبلی، اکنون هدف سرمایه گذاری، ریسک- بازده مورد نظر، سطح نوسانات ضمنی و تاریخی، و رویدادهای کلیدی که ممکن است بر دارایی پایه تاثیر بگذارد، می دانید. عبور از چهار مرحله شناسایی یک استراتژی اختیار خاص را بسیار آسان تر می کند.

به عنوان مثال، فرض کنید شما یک سرمایه گذار محافظه کار با سبد سهام قابل توجهی هستید و می خواهید قبل از اینکه شرکت ها گزارش درآمدهای سه ماهه خود را در چند ماه آینده گزارش دهند، درآمد عالی کسب کنید. بنابراین، میتوانید یک استراتژی کاورد کال را انتخاب کنید، که شامل فروش اختیار خرید بر روی برخی یا همه سهام در سبد سهام شما است.

به عنوان مثال دیگر، اگر شما سرمایهگذار تهاجمی هستید که به خرید اختیار فروش علاقه دارد و متقاعد شده است که بازارها در عرض شش ماه به سمت نزول بزرگ پیش میروند، ممکن است تصمیم بگیرید که در شاخصهای اصلی سهام بخرید.

-

بررسی پارامترها اختیار معامله

اکنون که استراتژی اختیار خاصی را که میخواهید پیادهسازی کنید شناسایی کردهاید، تنها چیزی که باقی میماند این است که پارامترهای اختیار مانند تاریخ انقضا، قیمتهای اعمال و دلتای اختیار را تعیین کنید. به عنوان مثال، ممکن است بخواهید اختیار خریدی با طولانی ترین انقضای ممکن اما با کمترین هزینه ممکن خریداری کنید، در این صورت ممکن است یک اختیار خرید در زیان مناسب باشد. برعکس، اگر میخواهید اختیار خریدی با دلتای بالا داشته باشید، ممکن است اختیارهایی را ترجیح دهید که در سود است.

مثال هایی با استفاده از این مراحل

در اینجا دو مثال فرضی وجود دارد که در آن شش مرحله توسط انواع مختلف معاملهگران استفاده میشود.

فرض کنید یک سرمایهگذار محافظهکار مالک 1000 سهام مکدونالدز (MCD) است و نگران احتمال کاهش 5 درصدی سهام در چند ماه آینده است. سرمایهگذار نمیخواهد سهام را بفروشد اما میخواهد در برابر کاهش احتمالی محافظت شود:

هدف: ریسک نزولی پوشش ریسک در دارایی فعلی مک دونالد (1000 سهم). سهام (MCD) با قیمت 161.48 دلار معامله می شود.

ریسک/پاداش: سرمایهگذار تا زمانی که ریسک کمی قابل اندازهگیری باشد اهمیتی نمیدهد، اما از پذیرش ریسک نامحدود بیزار است.

نوسانات: نوسانات ضمنی در اختیار های فروش ITM (قیمت اعتصابی 165 دلار) برای فروش یک ماهه 17.38 درصد و برای فروش سه ماهه 16.4 درصد است. نوسانات بازار، همانطور که توسط شاخص نوسانات Cboe (VIX) اندازه گیری می شود، 13.08٪ است.

رویدادها: سرمایهگذار خواهان پوششی است که گزارش درآمد مکدونالد را سپری کند. درآمدها در کمتر از دو ماه به دست می آیند، به این معنی که اختیار ها باید حدود سه ماه دیگر تمدید شوند.

استراتژی: خرید اختیار فروش ریسک کاهش سهام پایه را پوشش می دهد.

پارامترهای اختیار: قرارهای سه ماهه 165 دلاری با قیمت 7.15 دلار در دسترس هستند.

حال، فرض کنید یک معامله گر تهاجمی نسبت به چشم انداز بانک آمریکا (BAC) خوش بین است و 1000 دلار برای اجرای یک استراتژی معاملاتی اختیار دارد:

هدف: خرید اختیار های خرید با دید سفته بازانه در بانک آمریکا. این سهام با قیمت 30.55 دلار معامله می شود.

ریسک/پاداش: سرمایهگذار بدش نمیآید که کل سرمایهگذاری 1000 دلاری را از دست بدهد، اما میخواهد تا حد امکان اختیارهای بیشتری برای به حداکثر رساندن سود احتمالی داشته باشد.

نوسانات: نوسانات ضمنی در اختیار های تماس OTM (قیمت اعتصاب 32 دلار) برای تماس های یک ماهه 16.9 درصد و برای تماس های چهار ماهه 20.04 درصد است. نوسانات بازار که توسط شاخص نوسانات CBOE (VIX) اندازه گیری شده است 13.08٪ است.

رویدادها: هیچکدام، شرکت فقط درآمد داشته است، بنابراین چند ماه قبل از اعلام درآمد بعدی باقی خواهد ماند. سرمایه گذار در حال حاضر نگران سود نیست، اما معتقد است که بازار سهام طی چند ماه آینده رشد خواهد کرد و معتقد است که این سهم به ویژه عملکرد خوبی خواهد داشت.

استراتژی: خرید اختیار خریدهای در زیان برای سفته بازی.

پارامترهای اختیار: اختیارخرید های چهار ماهه 32 دلاری در BAC با قیمت 0.84 دلار در دسترس هستند و اختیار خرید های چهار ماهه 33 دلاری با قیمت 0.52 دلار ارائه می شوند.

از آنجایی که سرمایهگذار میخواهد تا حد امکان اختیار خرید های ارزان قیمت را خریداری کند، اختیار خرید های ۴ ماهه ۳۳ دلاری را انتخاب میکند. بدون احتساب کمیسیون، 19 قرارداد یا 0.52 دلار هر قرارداد، برای هزینه نقدی 988 دلار

(19 x 0.52 x 100 = 988 به اضافه کمیسیون، خریداری می شود.

دیده بان اختیار معامله کلیه محاسبات ار انجام می دهد

Visitor Rating: 5 Stars