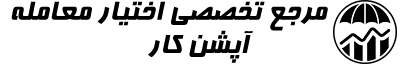

استراتژی Short Christmas Tree Spread With Calls

استراتژی Short Christmas Tree Spread With Calls : استراتژی های اختیار معامله از ترکیب اختیار خرید یا فروش همزمان یا معامله بروی سهم پایه و ترکیبی از یک یا چند معامله تشکیل شده است.اختیار خرید، به خریدار این حق را میدهد که سهام خاصی را با قیمت پیشنهادی آن اختیار خریداری کند. در مقابل آن گزینه های فروش قرار دارند، که به خریدار این حق را می دهد که یک سهام خاص را به قیمت پیشنهادی بفروشد.یک استراتژی بسیار ساده ممکن است صرفاً خرید یا فروش یک اختیار باشد. با این حال، استراتژی های اختیار اغلب به ترکیبی از خرید و یا فروش همزمان گزینه ها اشاره دارد.استراتژیهای اختیار به معاملهگران اجازه میدهد تا از تحرکات داراییهای پایه (به عنوان مثال، صعودی، نزولی یا رنج) سود ببرند. در مورد استراتژیهای رنج، معمولا از گذر زمان سود می برند و استراتژی های صعودی از رشد قیمت و ارزشمند شدن اختیار خرید سود می برد و استراتژی نزولی نیز از کاهش قیمت و ارزشمند شدن اختیار فروش سود می برند.

سیگنال دهی استراتژی های اختیار معامله توسط هوش مصنوعی آپشن ویو انجام می شود.

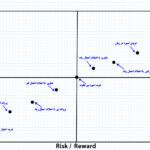

بازار هدف استراتژی فروش درخت کریسمس:

- صعودی

- نزولی

نام انگلیسی:

- Short Christmas Tree Spread With Calls

روش اجرا:

- فروش یک اختیار خرید با اعمال A

- اعمال B را معامله نکنید

- خرید سه اختیار خرید با اعمال C

- فروش دو اختیار خرید با اعمال D

- A-B = B-C = C-D

- دارایی پایه یکسان

- سررسید یکسان

منطق معامله:

پیش بینی بازار صعودی و یا نزولی است و هدف معامله گر کسب سود از نوسانات است

بیشینه سود:

پریموم های پرداختی – پرمیوم های دریافتی

بیشینه زیان :

اعمال C – اعمال A – پریموم های پرداختی – پرمیوم های دریافتی

نقطه سر به سر پایین :

اعمال A + پریموم های پرداختی – پرمیوم های دریافتی

نقطه سر به سر بالا:

اعمال D – نصف(پریموم های پرداختی – پرمیوم های دریافتی)

بیش از ۸۰ استراتژی با مثال از نماد های واقعی بازار در دوره همه در یکی آمده است

برای نوشتن دیدگاه باید وارد بشوید.