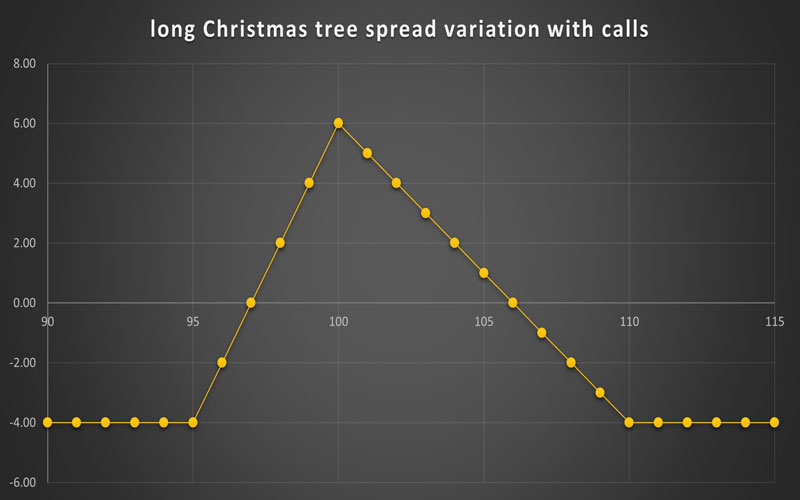

استراتژی Long Christmas Tree Spread Variation With Calls

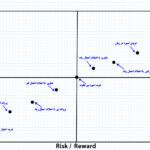

بازار هدف استراتژی خرید درخت کریسمس:

- رنج

نام انگلیسی:

- Long Christmas Tree Spread Variation With Calls

روش اجرا:

- خرید دو اختیار خرید با اعمال A

- فروش سه اختیار خرید با اعمال B

- اعمال C را معامله نکنید

- خرید یک اختیار خرید با اعمال D

- A-B = B-C = C-D

- دارایی پایه یکسان

- سررسید یکسان

منطق معامله:

پیش بینی بازار رنج است و هدف معامله گر کسب سود از مابه تفاوت معاملات پرمیوم است.

بیشینه سود:

اعمال B – اعمال A – پریموم های پرداختی – پرمیوم های دریافتی

بیشینه زیان :

پریموم های پرداختی – پرمیوم های دریافتی

نقطه سر به سر پایین :

اعمال A + پریموم های پرداختی – پرمیوم های دریافتی

نقطه سر به سر بالا:

اعمال D – نصف(پریموم های پرداختی – پرمیوم های دریافتی)

بیش از ۸۰ استراتژی با مثال از نماد های واقعی بازار در دوره همه در یکی آمده است

برای نوشتن دیدگاه باید وارد بشوید.